Tenga cuidado ahí fuera.

La recuperación del mercado de valores que inició en marzo de 2009 ...El que nos ha sacado de la Gran Recesión y nuevo récord ... El rally que está impulsando los indicadores de sentimiento de las personas que se benefician del aumento de los activos financieros directamente, periféricamente, o porque esperan que todos los barcos subir con el mercado ...

El rally no ha sido amado.

La cosa es que los mercados de valores no necesitan amor que ir dos veces más alta desde aquí, o tres veces más alta en los próximos 20 años. Si consiguen que más necesitan, van a seguir subiendo más.

Podríamos estar al borde de un mercado alcista generacional. Eso si deficitario, interconectado soberanos desapalancamiento global y, al mismo tiempo, re-capitalizar el aumento de las clases medias y hacer el capital "recurrir-sonido" disponible y al mismo tiempo reconstruir por completo el concepto de los impuestos.

Lástima que la probabilidad de que eso ocurra es entre delgado y ninguno.

Esa es una razón por la que estoy cada vez más reacios toro .

Pero hay otra razón también.

Y tiene que ver con la deflación ...

La otra razón por la que estoy cada vez más reacios se debe a que los gobiernos han estado funcionando sin parar sus máquinas de impresión.

La mayoría Bull Unloved en la Historia no es amado por una buena razón

su profesor de ciencias de la escuela siempre le dijo: "La correlación no implica causalidad"

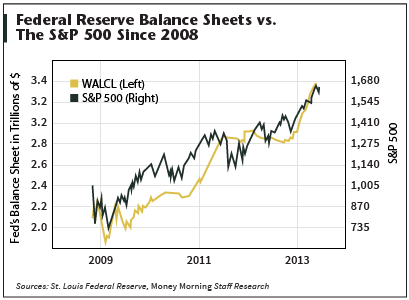

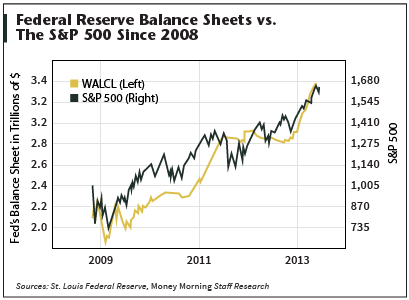

Pero, como se puede ver, hay una grancorrelación alta (95%) entre la expansión del balance de la Fed, y las ganancias del S & P 500 durante el pasado año y más. Esto no puede ser una coincidencia.

[Click para ampliar]

¿Qué va a pasar si no se detienen?¿Qué pasará si hacen parar?

Además de la impresión debido a los temores deflacionistas, impresión de dinero a nivel mundial para mantenerse al día con laReserva Federal de flexibilización cuantitativa masiva 's (QE) experimento ha sido necesario para compensar las consecuencias previstas de la Fed para bajar el dólar de EE.UU..

Todo el mundo quiere exportar su salida de lento crecimiento. Los EE.UU. no es una excepción.

Sin embargo, la impresión de dinero - en una política articulada - para darle vida a los precios de los activos que se benefician de los bajos tipos de interés, un dólar deprimido que las exportaciones de los beneficios, y las traducciones positivos de ingresos en el extranjero ha sido alimentando la inflación de precios de activos por cinco años. También ha estado al frente de una campaña de empobrecer al vecino. Ninguno de los que son sostenibles.

Cuando estímulo disminuye - o si deja de ser eficaz - ya veremos si de allí el crecimiento mundial y la confianza suficiente fiat para evitar la deflación.

Eso es lo que los bancos centrales se preocupan, mucho más que las burbujas de activos.

Por lo tanto, viene la deflación? Sí y no.

No viene en la forma en la mayoría de la gente piensa en ello ... al menos, no al principio.

Aquí es lo que me quita el sueño

La deflación que viene primero se acerca a los activos financieros.

Eso es lo que me preocupa. Me preocupa la deflación burbuja de activos.

Me preocupa que ahora estamos 10% por encima de donde las poblaciones, medida por el índice Dow Jones, estaban en su pico de 2007. Eso sólo significa que hemos hecho de nuevo todos los créditos de crisis y grandes pérdidas de la recesión - en teoría - y puede haber comenzado un nuevo mercado alcista.

Y un 10% más que la pierna no me impresiona cuando se basa en el aprovechamiento de una política de tipos de interés cero .

Así que acabamos de tener un mejor trabajo que se espera informar donde 204.000 personas llegaron empleos en lugar de los 120.000 que esperaban los analistas? ¿Y qué si los dos meses anteriores vimos ligeras revisiones al alza?

La tasa de desempleo siguió aumentando, no hacia abajo.

La tasa de actividad disminuyó en un 0,04% (a 62,8%) en octubre. Esa es la tasa más baja desde marzo de 1978. Esto significa que menos personas están buscando trabajo. Más personas están descontentos.

Hablando de los analistas de revisiones, por lo que si el 70% de la mitad de las empresas del S & P que han reportado ganancias de los analistas del tercer trimestre superaron las expectativas? Todos ellos bajaron después del último cuarto para que sean más fáciles de superar. Y están bajando de nuevo ahora porque CEOs están guiando las expectativas de futuro de nuevo.

En estos días, los ingresos están aumentando mucho más lentamente que los ingresos - si están subiendo en todo.

Esto plantea la pregunta: Si la tasa de cambio del crecimiento de los ingresos se ralentiza y crecimiento de las ganancias de recompra (que según algunas mediciones podrían haber añadido 40% de aumento de los precios), las ganancias de productividad y financiamiento de deuda barata ralentiza, no son las acciones a un precio totalmente ? Lo que queda para que se alimentan?

Así lo que la confianza del consumidor está aumentando los precios de las acciones? Ha ido en aumento debido a los crecientes precios de la vivienda, también. ¿Cuántas acciones y el número de hogares hacen la mayoría de las personas solo? Oh, eso sería mucho menos que antes de la burbuja inmobiliaria estalló y las existencias se estrelló.

¿Y qué si la volatilidad se encuentra en mínimos históricos y aparentemente descansando cómodamente allí? Eso va de la mano con la deuda margen de estar en niveles récord.

Esta fiesta no durará para siempre

Todo esto es sólo una gran fiesta - siempre y cuando no hay golpe en el tazón de fuente y los ingresos para alimentar a las ganancias.

Y ahí es donde estamos. Estamos en la intersección donde la inflación de precios de activos (impulsada por el estímulo) se reúne la capacidad de la economía real para producir bienes y servicios para vender a las personas que pueden pagarlos, en lugar de ser redistribuidos a ellos.

Disminución gradual, cuando llegue, habrá miedo.

No es que sea muy pronto. Pero está llegando.

Esas son buenas noticias. Debido a que va a haber un montón de tiempo, tal vez unos pocos trimestres más, si tenemos suerte, conseguir suficiente defensiva y poner en posiciones cortas estratégicas. Hazlo ahora , por si acaso el crecimiento global no está allí para aumentar el pronto-a-ser-los rendimientos decrecientes de quack flexibilización tipo cualitativo.

El mercado tiene un impulso hacia arriba. Vamos a entrar en la temporada de vacaciones donde el gasto se recupere. No hay una mejor oportunidad que incluso si el mercado se mueve más alto una gran cantidad de gestores institucionales comprará los ganadores a la ventana-vestir a sus declaraciones en el cuarto trimestre y todo el año.

Es poco probable que Helicopter Ben se ralentizará QE justo antes de que termine su mandato el próximo año. Él dejará que su sucesor tome sus propias decisiones políticas.¿Por qué correr el riesgo de Ben arruinando la carrera que él dirigió cuando él está en su camino a la puerta?

Allá en mi territorio, estamos agregando selectivamente a las posiciones que pagan buenos dividendos, y estaremos encantados de añadir más a esas posiciones si el mercado se tambalea. Estamos jugando en el parche de la tecnología caliente, y estamos empezando a poner en algunas posiciones defensivas en el Olas capital cartera también.

Usted no tiene que amar a este mercado, pero usted tiene que estar en él. Y hay que entender que, el amor o el odio, el mercado no puede ir en línea recta siempre.